阿布量化系统对能源业ETF-SPDR(XLE)短线趋势进行了趋势阶段分析、阻力支撑位分析。

♛ 短线趋势多巴胺分泌量化值为: -27.8ug,市场情绪气氛: 失望紧张

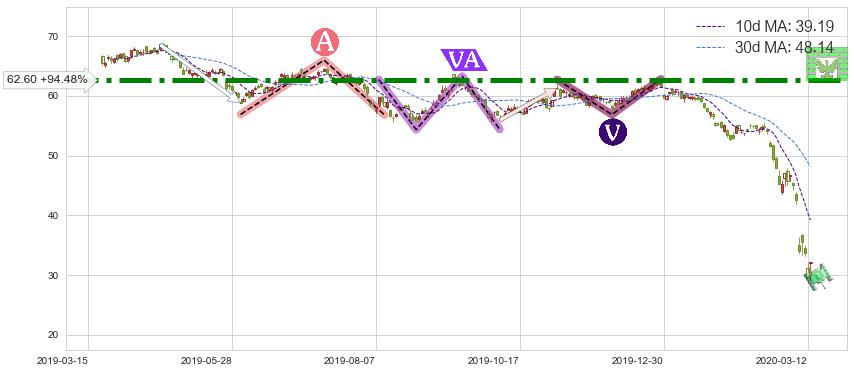

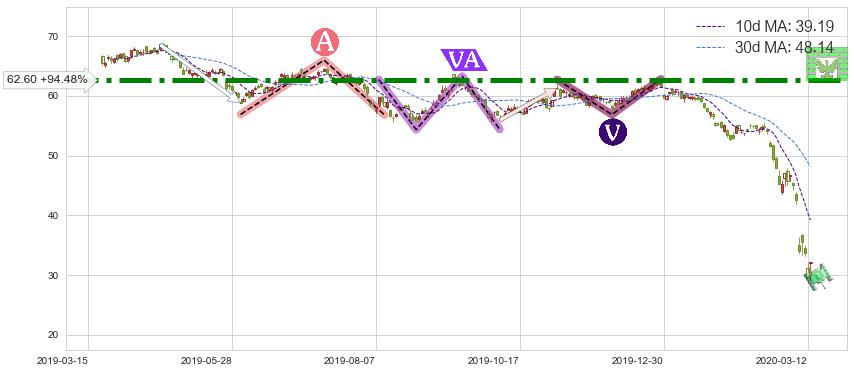

♞ 10日均线:39.19,30日均线:48.14→ 快线<慢线

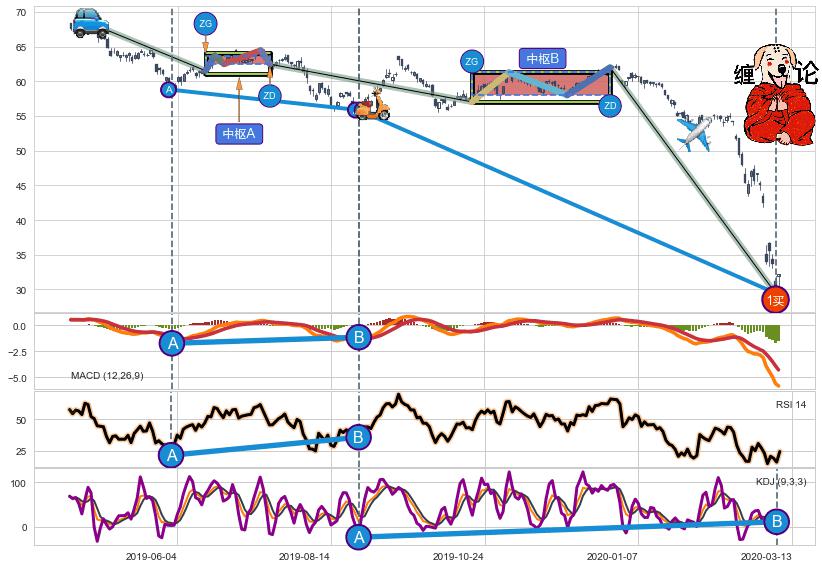

从2019-03-22至2019-05-31,共包含49个交易日,阶段股价下跌-10.50%,阶段股价变动位移路程比: 1 : 3

从2019-05-31至2019-08-07,共包含48个交易日,阶段股价下跌-0.89%,阶段股价变动位移路程比: 1 : 45

从2019-08-07至2019-10-08,共包含44个交易日,阶段股价下跌-3.35%,阶段股价变动位移路程比: 1 : 15

从2019-10-08至2019-11-05,共包含21个交易日,阶段股价上涨9.37%,阶段股价变动位移路程比: 1 : 2

从2019-11-05至2019-12-23,共包含34个交易日,阶段股价上涨1.30%,阶段股价变动位移路程比: 1 : 19

从2019-04-22至2020-03-13,共包含227个交易日,阶段股价下跌-69.39%,阶段股价变动位移路程比: 1 : 4,下跌趋势角度: 12.7

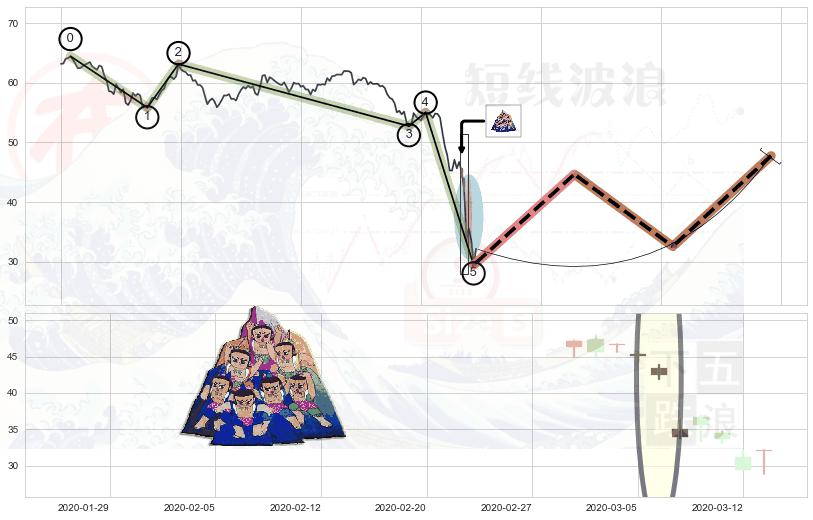

➢ 下降三角整理target支撑拐点上涨 🔜 波浪理论下跌浪:浪5反弹拐点 综合量化分数:55.24 【偏多】

➢ 波浪理论属【中级别信号事件】下降三角整理属【长级别信号事件】中长周期组合信号事件,中长事件长度比51.52%

➣ 下降三角整理:下跌target达成后 → 猜想下跌动能竭尽反转上涨 → 机会信号 → 大趋势均值回复

➢ 下降三角整理:下跌目标target已达成:猜想强支撑位临近,预期反弹上涨(均值回复)

➣ 波浪理论:猜想止跌 → 上涨 →【拐点】浪5已完成 → 大趋势均值回复

➢ 波浪理论:猜想下跌浪5已形成,猜想后续形成abc反弹上涨(均值回复)

➢ 【已确认突破】下降三角形整理 起点:2018-10-09,突破点:2020-01-31,形态共330交易日

➣ 最小【整理】第一目标价格→(2020-03-09: 35.97 )

➢ 5浪价格下跌最多,3浪延续时间最长

➣ 5浪价格下跌最多:提高大趋势反转上涨概率

➢ 3浪延续时间最长:中小幅提高大趋势继续下跌概率

| 🌊 【波浪理论】5浪接近关键价位 更多详情 → 👉点击跳转相关 | > |

| 🔬 【下降三角形整理】接近关键价位 更多详情 → 👉点击跳转相关 | > |

➢ 锤头线(锤子线) 🔜 波浪理论下跌浪:浪5反弹拐点 综合量化分数:50.64 【中性】

➢ 锤头线(锤子线):灵敏信号属频繁信号,可配合其它信号协同进行决策,叠加单针或锤头总信号强度指数递增

➣ 锤头线(锤子线):核心收盘大长下影子,可阴可阳,阳信号强度高,需要一定大小实体或上影,否则形态进化为锤子线

➢ 波浪理论:猜想止跌 → 上涨 →【拐点】浪5已完成 → 大趋势均值回复

➣ 波浪理论:猜想下跌浪5已形成,猜想后续形成abc反弹上涨(均值回复)

➢ 🐙 锤头线(锤子线)形态方向: 积极正向形态,对未来预期 看多

➣ ⛏ 标准模型形态质量因子: 98.5分

➢ 🕰 价格走势在2020-03-13至2020-03-13期间形成锤头线(锤子线),残存影响值:8.55

➣ 5浪价格下跌最多,3浪延续时间最长

➢ 5浪价格下跌最多:提高大趋势反转上涨概率

➣ 3浪延续时间最长:中小幅提高大趋势继续下跌概率

➢ 【看多】信号叠加后首先朝【目标达成】方向, 之后【反向回撤】方向

➣ 锤头线(锤子线) + 波浪理论下跌浪:浪5反弹拐点信号叠加后【反向回撤率】偏高,【看多】信号叠加【存续影响降权】

➢ 锤头线(锤子线) + 波浪理论下跌浪:浪5反弹拐点信号叠加后【信号初始稳固度】极低,【看多】信号叠加【可信度影响极小】

| 🌊 【波浪理论】5浪接近关键价位 更多详情 → 👉点击跳转相关 | > |

| 𝑲 【锤头线(锤子线)】更多详情 → 👉点击跳转相关 | > |

➢ 早晨之星(黎明之星) 🔜 波浪理论下跌浪:浪5反弹拐点 综合量化分数:52.27 【中性】

➢ 早晨之星(黎明之星):指引信号类型,对于超短线可马上操作,期望小反弹,否则只做初始建仓信号

➣ 早晨之星(黎明之星):预示着跌势将尽,大盘处于拉升的前夜,行情摆脱下跌的阴影,逐步走向光

➢ 波浪理论:猜想止跌 → 上涨 →【拐点】浪5已完成 → 大趋势均值回复

➣ 波浪理论:猜想下跌浪5已形成,猜想后续形成abc反弹上涨(均值回复)

➢ 🐙 早晨之星(黎明之星)形态方向: 积极正向形态,对未来预期 看多

➣ ⛏ 标准模型形态质量因子: 97.3分

➢ 🕰 价格走势在2020-02-27至2020-03-02期间形成早晨之星(黎明之星),残存影响值:3.17

➣ 5浪价格下跌最多,3浪延续时间最长

➢ 5浪价格下跌最多:提高大趋势反转上涨概率

➣ 3浪延续时间最长:中小幅提高大趋势继续下跌概率

➢ 【看多】信号叠加后首先朝【目标达成】方向, 之后【反向回撤】方向

➣ 早晨之星(黎明之星) + 波浪理论下跌浪:浪5反弹拐点信号叠加后【反向回撤率】极高,【看多】信号叠加【存续影响极小】

➢ 早晨之星(黎明之星) + 波浪理论下跌浪:浪5反弹拐点信号叠加后【信号初始稳固度】中等,【看多】信号叠加【可信度影响中等】

| 🌊 【波浪理论】5浪接近关键价位 更多详情 → 👉点击跳转相关 | > |

| 𝑲 【早晨之星(黎明之星)】更多详情 → 👉点击跳转相关 | > |

➢ 三空阴线 🔜 波浪理论下跌浪:浪5反弹拐点 综合量化分数:50.47 【中性】

➢ 三空阴线:信号特点为收益风险比高,当出现三空阴线时如果期望强小反弹可快速介入

➣ 三空阴线:利空连续导致下跌,但下跌幅度和力度都‘过了’,后市可能出现市场主动修复行为

➢ 波浪理论:猜想止跌 → 上涨 →【拐点】浪5已完成 → 大趋势均值回复

➣ 波浪理论:猜想下跌浪5已形成,猜想后续形成abc反弹上涨(均值回复)

➢ 🐙 三空阴线形态方向: 积极正向形态,对未来预期 看多

➣ ⛏ 标准模型形态质量因子: 95.5分

➢ 🕰 价格走势在2020-03-05至2020-03-09期间形成三空阴线,残存影响值:6.35

➣ 5浪价格下跌最多,3浪延续时间最长

➢ 5浪价格下跌最多:提高大趋势反转上涨概率

➣ 3浪延续时间最长:中小幅提高大趋势继续下跌概率

➢ 【看多】信号叠加后首先朝【目标达成】方向, 之后【反向回撤】方向

➣ 三空阴线 + 波浪理论下跌浪:浪5反弹拐点信号叠加后【反向回撤率】极高,【看多】信号叠加【存续影响极小】

➢ 三空阴线 + 波浪理论下跌浪:浪5反弹拐点信号叠加后【信号初始稳固度】极低,【看多】信号叠加【可信度影响极小】

| 🌊 【波浪理论】5浪接近关键价位 更多详情 → 👉点击跳转相关 | > |

| 𝑲 【三空阴线】更多详情 → 👉点击跳转相关 | > |

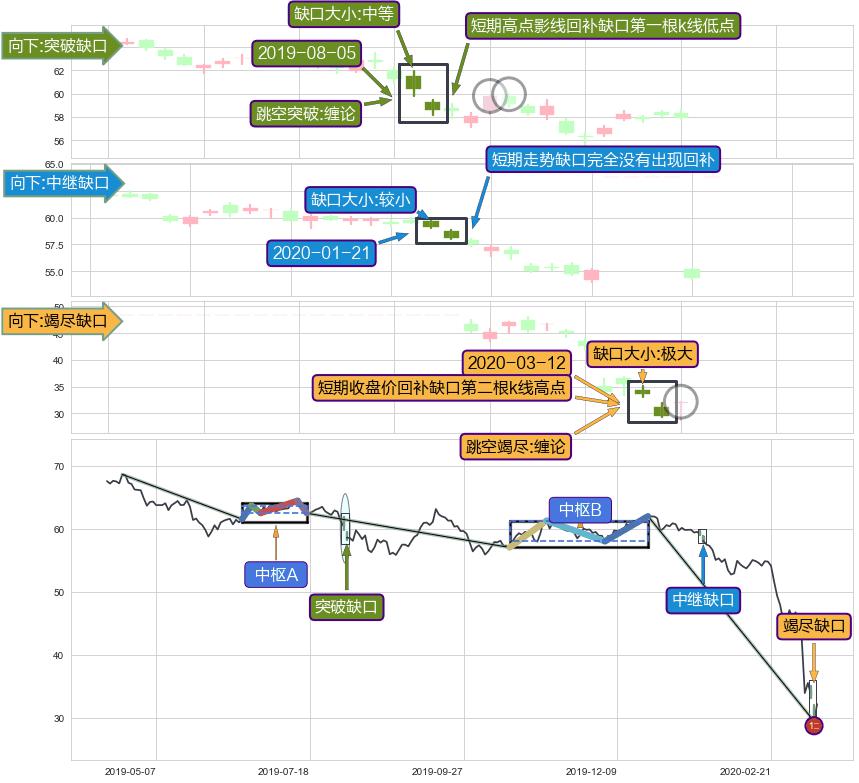

➢ 缠论中枢点 🔜 竭尽缺口 🔜 中继缺口 🔜 突破缺口 综合量化分数:60.98 【偏多】

➢ 2020-03-12形成:向下跳空【竭尽】缺口

➣ 竭尽缺口后向下动能不足迹象,可能出现反转趋势

➢ 向下跳空【竭尽】缺口大小:极大, 缺口强度197.7%

➣ 竭尽缺口刚刚形成,后续k还不足3根,竭尽缺口形成后, 出现【中度回踩】迹象,短期收盘价回补缺口第二根k线高点

➢ 收盘价(2020-03-13: 32.19 )→回踩→第二根k线高点(2020-03-12: 32.00 )

➣ 缺口后关键走势出现回踩,但后期竭尽缺口影响继续压制

➢ 【已完成】缠论 起点:2019-04-22,完成第1中枢A,完成第2中枢B,终点:2020-03-12,缠论共226交易日

➣ 【缠论形态完美程度】量化分数:94.6

➢ 跳空后首先朝【竭尽目标达成】方向, 之后【竭尽反向回撤】方向

➣ 突破后【竭尽反向回撤率】低,跳空【竭尽存续影响大】

➢ 突破后【竭尽目标达成率】极低,跳空【竭尽存续影响极大】

➢ 2020-01-21形成:向下跳空【中继】缺口

➣ 中继缺口在突破缺口后再次向下跳空,趋势得到加固

➢ 向下跳空【中继】缺口大小:较小, 缺口强度34.4%

➣ 中继缺口形成后,后续k已经超过14根,关键走势缺口完全没有出现回补迹象

➢ 中继缺口形成后,后续非关键走势也无缺口回补迹象,突破缺口可信度提高

➢ 2019-08-05形成:向下跳空【突破】缺口

➣ 跳空突破震荡整理区间,突破【缠论中枢点】形态

➢ 向下跳空【突破】缺口大小:中等, 缺口强度56.7%

➣ 突破缺口形成后,后续k已经超过14根,跳空突破缠论中枢点关键点后, 出现【深度回踩】迹象, 但后续走势回踩幅度持续降低,缺口压制继续,短期高点影线回补缺口第一根k线低点

➢ 突破缺口形成后,后续k已经超过14根,跳空突破缠论中枢点关键点后, 出现【深度回踩】迹象, 但后续走势回踩幅度持续降低,缺口压制继续,短期高点影线回补缺口第一根k线低点

➣ 高点影线(2019-08-08: 59.79 )→回踩→第一根k线低点(2019-08-02: 59.78 )

➢ 高点影线(2019-08-09: 59.94 )→再次回踩→第一根k线低点(2019-08-02: 59.78 )

➣ 2019-08-09再次回踩幅度超过2019-08-08, 缺口可信度降低

➢ 缺口后关键走势出现回踩,但后期突破缺口影响继续压制

| ☯ 【缠论】接近关键价位 → 👉点击跳转相关 | > |

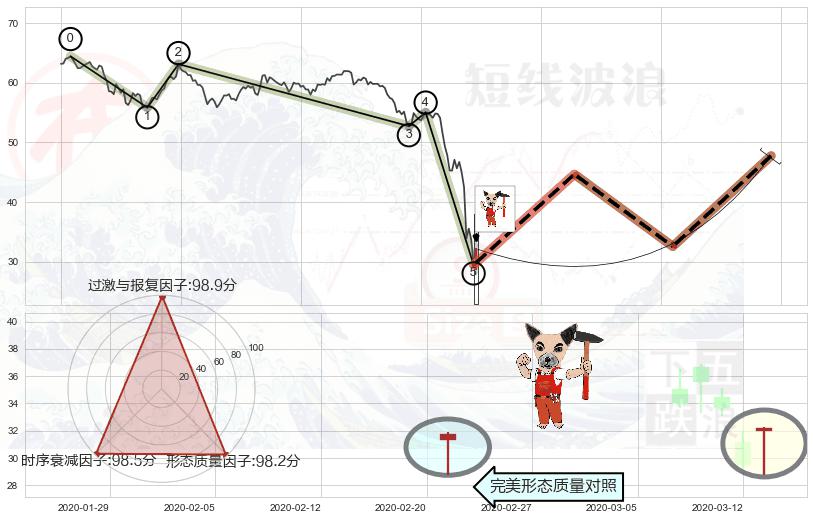

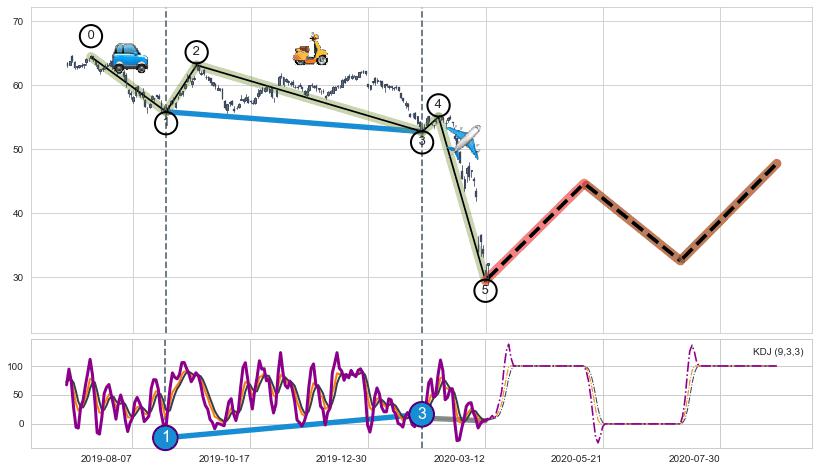

➢ 5浪综合量化分数: 54.79 【偏多】

➣ 目前回调位置在a点之前,向上获利空间比较大,低风险操作时间较长

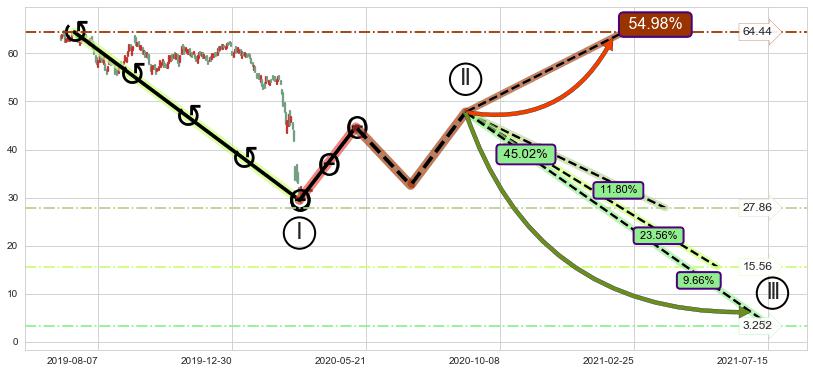

➢ 高概率大级别循环下跌浪被破坏,反转向上(突破5浪起点)概率54.98%

➢ 5浪价格下跌最多,3浪延续时间最长

➣ 5浪价格下跌最多:提高大趋势反转上涨概率

➢ 3浪延续时间最长:中小幅提高大趋势继续下跌概率

➢ 第一驱动浪【动能】:🚙 7.01%, 是3个下跌浪中【中等】动能

➣ 第三驱动浪【动能】:🛵 4.91%, 是3个下跌浪中【最弱】动能

➢ 第五驱动浪【动能】:✈️ 118.38%, 是3个下跌浪中【最强】动能

➣ MACD走势未出现明显背离

➢ RSI走势未出现明显背离

➣ 第一, 三驱动浪端点:【KDJ】走势出现【常规背离 & 反转信号】背离程度99.00%,背离夹角角度27.9˚,背离程度较大

➢ 第三,五驱动浪动能呈现递进增强,走势出现【中继】,中继程度较大

➢ 大趋势反转(突破5浪起点位置)概率54.98%

➣ 大趋势循环浪继续向下概率45.02%

➢ 调整浪继续调整,形成双重调整浪概率60.36%

➣ 调整浪大数据匹配预测形成【双平台(大级别规则平台)】

➢ 大数据预测:大级别b浪位置(2020-07-07, 32.57)

➣ 大数据预测:大级别c浪位置(2020-09-02, 47.77)

➢ 循环浪继续向下【最低】位置(2021-07-19, 3.252),匹配聚类样本比例21.46%, 可能性概率9.66%

➣ 循环浪继续向下【平均值】位置(2021-05-24, 15.56),匹配聚类样本比例52.33%, 可能性概率23.56%

➢ 循环浪继续向下【最高】位置(2021-03-30, 27.86),匹配聚类样本比例26.21%, 可能性概率11.80%

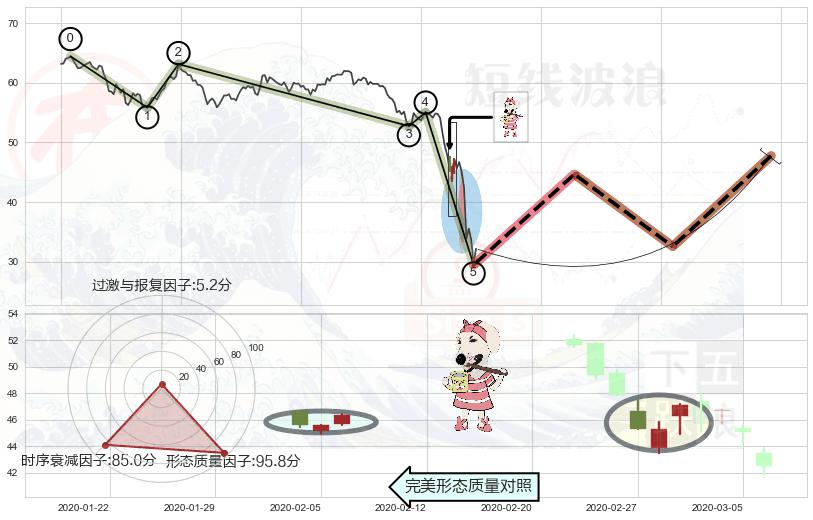

➢ 缠论综合量化分数: 69.68 【强烈看多】

➣ 【已完成】缠论 起点:2019-04-22,完成第1中枢A,完成第2中枢B,终点:2020-03-12,缠论共227交易日

➢ 【中枢A】:2019-06-17-2019-07-17,中枢由5笔构成,共22交易日, ZG=63.68, ZD=62.49

➣ 【中枢B】:2019-10-18-2019-12-23,中枢由4笔构成,共46交易日, ZG=61.29, ZD=58.01

➢ 【缠论形态完美程度】量化分数:94.6

➢ 智能识别已发生事件:缠论第一类买点【买❶】→(2020-03-12: 29.47 )

➢ 缠论价格B点比A点低 ⤵,【MACD】指标B点比A点高 ⤴️

➣ 【MACD】缠论走势出现【常规背离 & 反转信号】背离程度6.92%,背离夹角角度16.5˚,背离程度较小

➢ 缠论价格B点比A点低 ⤵,【RSI】指标B点比A点高 ⤴️

➣ 【RSI】缠论走势出现【常规背离 & 反转信号】背离程度99.00%,背离夹角角度45.7˚,背离程度较大

➢ 缠论价格❶买比A点低 ⤵,【KDJ】指标B点比A点高 ⤴️

➣ 【KDJ】缠论走势出现【常规背离 & 反转信号】背离程度24.55%,背离夹角角度47.0˚,背离程度中等

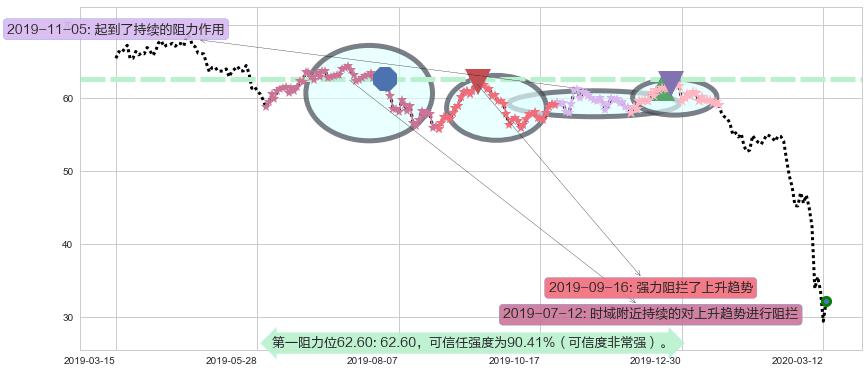

♘ 阻力价格位62.60,可信任强度90.41%,距离最后交易2020-03-13形成的收盘价格32.19相差 +94.48%

♞ 第一阻力位62.60价格为62.60,其通过量化计算出的可信任强度为90.41%(可信度非常强)。

2019-07-12: 时域附近第一阻力位62.60持续的对上升趋势进行阻拦,有效放缓了上涨的速度。

2019-11-05: 第一阻力位62.60起到了持续的阻力作用,有效地促进了价格的回落。

2019-09-16: 第一阻力位62.60强力阻拦了上升趋势,成功阻止了价格的继续上涨。

2019-12-23: 第一阻力位62.60强力阻拦了上升趋势,成功阻止了价格的继续上涨。